Расчет налога на имущество физических лиц

Долгое время расчет налога на имущество физических лиц осуществлялся согласно Закон РФ N 2003-1 «О налогах на имущество физических лиц» от 09.12.1991 исходя из инвентаризационной стоимости объекта налогообложения, но с 1 января 2015 года данный закон утратил силу и теперь налоги на имущество физлиц регулируются Налоговым Кодексом Российской Федерации и рассчитываются уже исходя из кадастровой стоимости недвижимости . В текущей публикации мы поговорим как произвести расчет налога на имущество физических лиц, каковы требования Главы 32 части второй НК РФ (введённой Федеральным законом от 04.10.2014 N 284-ФЗ), какова ответственность за неуплату налогов.

Мы разберем терминологию, а именно: кто такие налогоплательщики, что такое налоговая база, объект налогообложения, налоговый период, ставки, порядок и сроки уплаты налогов на имущество физических лиц.

Как рассчитывается налог на имущество физлиц

Налоги на имущество уходят в бюджет муниципального образования, в котором имущество прошло государственную регистрацию, поскольку они относятся к местному налогообложению. Налогоплательщиком по этому виду налога является физическое лицо, которое имеет в собственности налогооблагаемое имущество. Отчетный период, за который рассчитывается налог – один календарный год.

Срок уплаты налога на имущество установлен до 1 декабря года, следующего за отчетным. То есть за 2018 год налог на имущество следует уплатить до 1 декабря 2019 года.

Уведомление об оплате налога на имущество налоговая инспекция должна прислать за 30 дней до наступления срока оплаты.

Если уведомление об оплате налога на имущество в отношении какого-либо объекта не прислано, налогоплательщик должен направить в адрес налогового органа сообщение о каждом объекте налогообложения, по которому извещение он не получил. Срок отправки таких сообщений установлен до 31 декабря.

Чем грозит неуплата налога на имущество физических лиц

Если налогоплательщик нарушил установленные законом сроки оплаты налога на имущество, то к нему могут быть применены следующие санкции:

- Начисление пени на сумму неуплаченного налога.

- Штраф за неуплату налога на имущество физического лица. Размер штрафа в общем случае составляет 20% от суммы задолженности по налогу и 40% при имеющихся у налогового органа доказательствах умышленной невыплаты налога.

- Принудительное взыскание пени и недоимок, то есть невыплаченной суммы по налогу, через суд.

В некоторых случаях ФНС допускает ошибки в расчете налога на имущество физических лиц. В таком случае придется составить заявление в налоговый орган с объяснением ошибки, затем дождаться нового уведомления и оплатить налог.

Если же налог был переплачен, налогоплательщик также составляет заявление в ФНС, после рассмотрения сумму переплаты можно или зачесть в счет будущих платежей, или получить обратно.

Главное – подать заявление не позже чем через 3 года с момента уплаты спорного налога. Решение о зачете или возврате средств ФНС принимает за 10 рабочих дней после приема и регистрации заявления. Переплаченные деньги можно получить обратно в течение месяца.

Расчет налога на имущество физлиц по кадастровой стоимости объекта недвижимости

Получив уведомление об уплате налога на имущество, налогоплательщику стоит проверить правильность начисления суммы налога. Для этого:

- Проверьте, правильно ли указано имущество, на которое рассчитан налог.

- Проверьте правильность определения налогооблагаемой базы (кадастровую стоимость объекта недвижимости).

Кадастровая стоимость, по сути, это рыночная стоимость недвижимости, чаще всего она в разы выше инвентаризационной, по которой до 2015 года начислялся налог на имущество, чем многие владельцы недвижимости, как квартир, так и земельных участков, остались недовольны.

Узнать кадастровую стоимость недвижимости, причем не только своей, можно с помощью онлайн-сервиса на портале Росреестра — «Справочная информация по объектам недвижимости» . При это важно помнить, что Росреестр показывает кадастровую стоимость на день последнего обновления базы сервиса, поэтому если вас интересует кадастровая стоимость на определенную дату в прошлом, то вам лучше взять выписку из ЕГРН (Единого государственного реестра недвижимости, который был создан в 2017 году в результате объединения в одну базу данных ЕГРП и ГКН / Государственного кадастра недвижимости).

Имейте в виду, что если вы получили уведомление, в котором вы увидели перерасчет налога в сторону увеличения, то этот перерасчет может быть только за три последних года. То есть, если уведомление получено в 2019 году, то перерасчет может быть только за 2016-2017 годы, поскольку 2018 год – год, за который уплачивается налог в соответствии с полученным уведомлением. Пени за перерасчет не предусмотрены.

- Проверьте, не действуют ли в отношении вас налоговые льготы.

- Уточните срок владения имуществом.

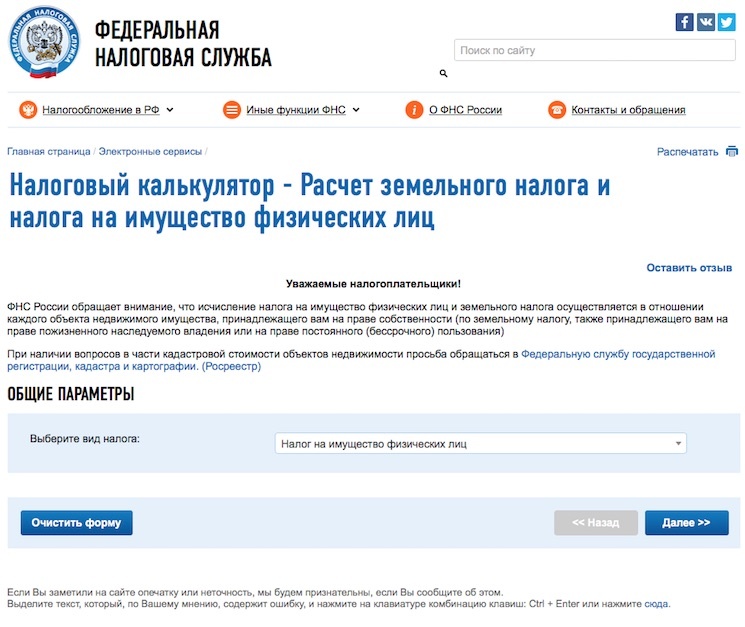

Расчет размера налога на имущество можно сделать на официальном сайте Федеральной Налоговой Службы.

Схема расчета налога на имущество физических лиц исходя из кадастровой стоимости следующая:

- Указать кадастровый номер вашего объекта. Система предложит найти этот номер, если вам он неизвестен, по адресу объекта с помощью сайта Росреестра. Если номер введен, нажимаем кнопку «Далее».

- На экране будут отражены следующие характеристики объекта: его площадь, кадастровая стоимость.

- Предлагается заполнить размер доли, период владения объектом, имеющийся налоговый высеет, ставка налога и размер налоговой льготы;

В результате введения всех этих данных система рассчитает налог.

Проверить данную информацию можно непосредственно в отделении ФНС.

Ставки налога на недвижимость по кадастровой стоимости

Обратите внимание, что на жилые дома, жилые помещения, единые недвижимые комплексы, в состав которых входит хотя бы одно жилое помещение (жилой дом), а также хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 м2 и которые расположены на земельных участках, предоставленные для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства – применяются налоговые ставки, в следующих размерах:

- гаражи и машино-места – 0,1 % кадастровой стоимости объекта налогообложения;

- объекты незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом, — 0,3 % кадастровой стоимости объекта налогообложения;

- объекты налогообложения, кадастровая стоимость каждого из которых превышает 300 млн. рублей, — 2,0 % кадастровой стоимости объекта налогообложения;

- прочие объекты – 0,5 % кадастровой стоимости объекта налогообложения.

Налоговая база для физических лиц, собственников жилья определяется в отношении каждого жилого объекта недвижимости за вычетом стоимости определенного количества квадратных метров в зависимости от его вида.

При таком методе расчета налоговая база в некоторых случаях может принять отрицательное значение, в таком случае она признается за ноль.

Пример расчета налога на недвижимость по кадастровой стоимости

Рассмотрим на примере расчет налога на имущество физических лиц.

Допустим, гражданка А – собственница комнаты 18 кв. м., кадастровая стоимость которой 1 000 000 рублей. Стоимость 1 кв. м. = 1 000 000 / 18 = 55555,555 руб.

С учетом того, что налог на комнату исчисляется с понижением на 10 кв.м., то есть в рублях это будет 10*55555,555 = 555 555,555 руб.

Налогооблагаемая база 1 000 000 – 555 555,555 = 444 444,445 рублей.

Именно эта сумма и будет облагаться налогом.

Если эта же комната находится в собственности у нескольких человек, вычет в 10 кв. м. производится один раз, независимо от числа собственников. Но если наша гражданка А имеет несколько комнат в своей собственности, вычет производится на каждую комнату.

Информацию о кадастровой стоимости объектов ФНС берет в Росреестре. Соответственно, претензии о неправильно высчитанном налоге надо соотносить с имеющейся объективно кадастровой стоимости, к которой ФНС не имеет никакого отношения.

Законом предусмотрен плавный переход к расчету налога на основе кадастровой стоимости в течение 4 лет. В формулу введены специальные скидки, рассчитанные на то, чтобы выйти на результирующий полноценный налог плавно, за 4 года. Также были внесены изменения в налогооблагаемые объекты, в частности, к ним прибавились оформленные в собственность машино-места и объекты незавершенного строительства.